Ekonomiadministrativa handboken

1. Inledning och syfte

1.2 Inledning och syfte

Denna handbok ska fungera som ett hjälpmedel för att erhålla en rättvisande redovisning utifrån de externa och interna krav Mittuniversitetet har att följa.

Syftet är också att ge en helhetssyn över Mittuniversitetets ekonomiadministration d v s både övergripande och mer specifikt. Handboken skall tillhandahålla den information och de riktlinjer som personalen behöver i sitt dagliga arbete för att få en korrekt ekonomihantering.

Ekonomihandboken beskriver hur och varför ekonomiadministrativa rutiner ska hanteras på ett bestämt sätt.

1.3 Fakta om Mittuniversitetet

Ekonomiavdelningen på Mittuniversitetet finns representerad på nedanstående tre orter

Mittuniversitetet Mittuniversitetet Mittuniversitetet

871 88 Härnösand 851 70 Sundsvall 831 25 Östersund

Övriga orter:

Mittuniversitetet

891 25 Örnsköldsvik

Organisationsnummer

202100-4524

VAT nummer (Value added tax)

SE 202100452401

IBAN NUMMER:

SE69 9500 0099 6034 0068 8887

Vårt momsregistreringsnummer ska användas vid beställning av varor och tjänster inom EU-länder. Numret anges utan mellanslag.

Plusgiro och bankgiro för inbetalningar och utbetalningar:

Inbetalningar 68888-7

Utbetalningar 956791-8

Högskoleprovet 4465049-7

Bankgiro (Nordea) 5050-0974

2. Adm regelverk

2. Statens ekonomiadministrativa regelverk

I detta avsnitt beskrivs kortfattat innehållet i de viktigaste ekonomiadministrativa bestämmelserna som styr redovisningen vid Mittuniversitetet. Bestämmelser avseende verksamhet, organisation, lärartjänster, antagning och examination m m som ej direkt berör ekonomiadministration tas ej upp här.

De ekonomiadministrativa bestämmelserna finns att läsa i sin helhet i Ekonomistyrningsverkets EA-handbok. En förteckning över ändringar i de författningar, föreskrifter och allmänna råd som ingår i EA-boken publiceras löpande på ESV:s hemsida www.esv.se

Förordning om redovisning av studier mm vid universitet och högskolor samt regleringsbrev återfinns dock i Utbildningsväsendets författningsböcker, UFB, respektive Statsliggaren.

2.1 Aktuella bestämmelser och deras innehåll

Detta kapitel håller på att utarbetas.

2.1.1 Förvaltning

Förordning om statliga myndigheters lokalförsörjning

Denna förordning föreskriver att varje myndighet ska ha en lokalförsörjningsplan som innehåller förteckning över ingångna hyresavtal med uppgift om ytor, löptider och hyreskostnader

Förordning om förvaltning av statliga fastigheter m m

Enligt denna förordning beslutar regeringen vilka myndigheter som får förvärva och förvalta fast egendom, tomträtter och byggnader.

Förordning om överlåtelse av statens fasta egendom m m

I denna förordning regleras försäljning av statens fastigheter, tomträtter och byggnader.

Förordning om överlåtelse av statens lösa egendom

Här anges att lös egendom får försäljas om den inte längre behövs för statens verksamhet eller om den blivit obrukbar. Vidare anges att denna försäljning ska genomföras affärsmässigt.

2.1.2 Finansiering

Regleringsbrev

Via regleringsbrevet tilldelar myndigheterna rätten att disponera anslag på statsbudgeten. I regleringsbrevet för universitet och högskolor anges gemensamma bestämmelser rörande verksamhet och återrapporteringskrav samt finansiering. För varje myndighet anges förutom anslagsbelopp även vilka krav på återrapportering samt de särskilda åtaganden som ska genomföras. Enligt regleringsbrevet har universitet och högskolor rätt att mot avgift bedriva uppdragsutbildning och uppdragsforskning,

Anslagsförordning

I förordningen regleras myndigheternas dispositionsrätt till olika typer av anslag samt hur avräkning mot anslag och inkomsttitlar ska göras. Här regleras också anslagsmedlens utbetalning till myndigheterna samt i vilka fall återbetalningsskyldighet kan bli aktuell.

Kapitalförsörjningsförordning

Kapitalförsörjningsförordningen innehåller bestämmelser om finansiering av anläggningstillgångar och rörelsekapital, låne- och kreditramar, leasing samt likvida medel. Dessutom regleras hur över- eller underskott från avgiftsbelagd verksamhet får disponeras.

Avgiftsförordning

Enligt denna förordning har alla myndigheter rätt att mot avgift tillhandahålla, till exempel kompendier, kurser och konferenser samt lokalvård om denna verksamhet är tillfällig eller av mindre omfattning. I förordningen anges att avgifter ska beräknas så att full kostnadstäckning uppnås. Ytterligare information om hur avgifter kan tas ut finns i avsnittet om avgifter/prissättning.

Tjänsteexportförordningen

Denna förordning gäller för myndigheter som bedriver tjänsteexport. En myndighet får ta tillvara möjligheterna att inom eller utom riket marknadsföra sina tjänster för en utländsk marknad, men det måste ligga inom myndighetens uppgift enligt lagförordning eller instruktion.

Donationsförordningen

Förordningen innehåller bestämmelser om mottagande och förvaltning av donationer samt åtagande att förvalta en stiftelse.

Förordning om myndigheters hantering av ingående mervärdesskatt

Här beskrivs hur myndigheter får rekvirera ingående mervärdesskatt. I denna förordning finns även bestämmelsen att universitet och högskolor och kulturmyndigheter ska betala in den så kallade momskompensationen. Ytterligare information om hur universitetet hanterar ingående moms finns i kapitlet om mervärdesskatt.

2.1.3 Betalnings- och räntefrågor

Förordning om statliga myndigheters betalningar och medelsförvaltning

I denna förordning föreskrivs att en statlig myndighet ska använda Riksbanken eller Postgirot för in- och utbetalningar samt att myndighetens likvida medel ska vara placerade i Riksbanken eller på konto i Riksgäldskontoret.

Förordning om hantering av statliga fordringar

Här bestäms att en myndighet ska tillämpa affärsmässiga betalningsvillkor vid försäljning av varor och tjänster. Här finns också bestämmelser om fakturering, dröjsmålsränta, bevakning och indrivning. Mittuniversitetets och bestämmelser kring detta finns beskrivna i avsnitten fakturering samt betalningsbevakning och inkassoverksamhet

Räntelag

I denna lag anges att dröjsmålsränta utgår från förfallodagen om den är bestämd i förväg. Om förfallodagen ej är bestämd i förväg utgår dröjsmålsränta från den dag som infaller en månad efter kravets framställande. Här stadgas också att dröjsmålsränta beräknas efter en räntefot som motsvarar Riksbankens diskonto + 8 procentenheter. Ytterligare information finns i avsnittet om betalningsbevakning och inkassoverksamhet

2.1.4 Redovisning

Förordning om myndigheters årsredovisning m m

I Förordning om myndigheters årsredovisning m m finns bestämmelser om den resultatredovisning som ska ingå i myndighetens årsredovisning. I denna förordning regleras vilka delar som årsredovisning och delårsrapport ska bestå av samt vad budgetunderlag och underlag för fördjupad prövning ska innehålla. Här bestäms också att årsredovisning och delårsrapport ska skrivas under av myndighetens chef och styrelse samt de datum årsredovisning, delårsrapport, budgetunderlag och underlag för fördjupad prövning senast ska lämnas till regeringen.

Bokföringsförordning

I bokföringsförordningen regleras, bland annat, myndigheternas löpande bokföring, rapporteringen till riksredovisningen samt årsbokslutets innehåll och uppställningsform. Här anges också grunderna för periodisering samt hur olika poster under balansräkningen ska definieras.

Förordning om statliga myndigheters redovisningssystem

Här specificeras vilka övergripande krav ett ADB-baserat system för bokföring ska uppfylla.

Förordning om premier för statens avtalsförsäkringar

En myndighet skall betala premier för sina anställdas förmåner enligt den statliga tjänstepensioneringen, grupplivförsäkringen och personskadeförsäkringen. Pensionsersättning och särskild pensionsersättning enligt det statliga trygghetsavtalet.

2.1.5 Upphandling

Lag om offentlig upphandling, Förordning om tröskelvärden enligt lagen om offentlig upphandling

I lagen om offentlig upphandling regleras köp, leasing, hyra eller hyrköp av varor, entreprenader eller tjänster i offentlig verksamhet. Lagen gäller för alla upphandlingar oavsett värde, men krav på annonsering, föreskrivna upphandlingsförfaranden, minsta anbudstider, europeiska standarder m m gäller för upphandlingar som minst uppgår till särskilda tröskelvärden.

2.1.6 Garantier skadereglering

Förordning om försäkringsskydd m m vid statliga tjänsteresor

Enligt denna förordning ska myndigheten svara för att anställda och uppdragstagare har ett försäkringsskydd vid inrikes och utrikes tjänsteresor.

Förordning om statliga myndigheters riskhantering

Enligt denna förordning ska varje myndighet sammanställa en riskanalys och vidta lämpliga åtgärder för att begränsa risker och förebygga skador eller förluster.

2.1.7 Revision

Förordning om intern revision vid statliga myndigheter m fl

Här anges att ett antal myndighet ska ha internrevisorer vars granskning ska omfatta all verksamhet som myndigheten bedriver och avse både kontroll i system, rutiner och organisation (intern kontroll) och hur myndigheten fullgör sina ekonomiska redovisningsskyldigheter. Ytterligare information ges i avsnittet om revision och intern kontroll.

2.1.8 Regleringsbrev

Via regleringsbrevet tilldelar regeringen myndigheterna rätten att disponera anslag på statsbudgeten. I regleringsbrevet för universitet och högskolor anges gemensamma bestämmelser rörande verksamhet och återrapporteringskrav samt finansiering.

För varje myndighet anges, förutom anslagsbelopp, också specifika krav på återrapportering samt de särskilda åtaganden som ska genomföras. Enligt regleringsbrevet har universitetet och högskolor dessutom rätt att mot avgift bedriva uppdragsutbildning och uppdragsforskning.

2.1.9 Övrigt

Arkivlag, Arkivförordning

Här stadgas att myndighetens arkiv ska förvaras och ordnas så att det tillgodoser rätten att ta del av allmänna handlingar, behovet av information för rättskipningen och förvaltningen samt forskningens behov. Ytterligare information finns i avsnittet om arkivering av redovisningsmaterial.

3. Organisation

3.1 Organisation

Detta kapitel håller på att utarbetas.

3.2 Funktionsbeskrivning

Detta kapitel håller på att utarbetas.

4. Redovisning

4.1 Redovisningens syfte och principer

Bokföringsförordningen som reglerar vår redovisning finns bl a i EA-handboken som ges ut av ESV.

Kontoplanens struktur är anpassad till den uppställning av balans- och resultaträkning som föreskrivs i bokföringsförordningen. Kontoplanen skall även utformas på ett sådant sätt att kraven i bl a bokföringsförordningen, anslagsförordningen och förordningen om statliga myndigheters betalningar och medelsförvaltning kan uppfyllas.

Syftet med redovisningen är att ge underlag för beslutsfattande, såväl inom som utom Mittuniversitetet. Redovisningen skall följa god redovisningssed utifrån § 2 i bokföringsförordningen. För att möjliggöra en rättvisande redovisning av intäkter och kostnader tillförs samtliga fordringar och skulder bokföringen.

4.2 Redovisningsplan

Redovisningsplanens struktur skall underlätta framtagande av olika dokument i årsredovisningen t. ex. resultaträkningen, balansräkningen, anslagsredovisningen och finansieringsanalys.

Redovisningsplanen består av en kontoplan och en objektplan. Kontoplanen avser i huvudsak den externa redovisningen medan den interna redovisningen finns i objektplanen. Kontoplanen är i princip utformad efter samma principer som en statliga baskontoplanen. Objektplanen har utformats efter myndighetens behov av ekonomisk information på olika nivåer.

Kontoplan

Kontoklass, konto

-

Tillgångar, konto

-

Skulder och myndighetskapital, konto

-

Verksamhetens intäkter, konto

-

Personalkostnader, konto

-

Kostnader för lokaler, övriga driftskostnader, konto

-

Avyttring samt avskrivning och nedskrivning av anläggningstillgång, konto

-

Uppbörd, Transferering, konto

-

Årets kapitalförändring,, konto

-

Interna intäkter och kostnader

Objektplan

-

Indelning efter budgetansvar: Avdelning, Org.enhet

-

Funktionell indelning: Verksamhetsgren Aktivitet, Verks Aktiv

-

Övrig indelning: Anläggningar Motpart, Anl.nr Kod

4.3 Organisatorisk enhet

Organisatorisk enhet dvs kostnadsställe anges i kontofält 2 och visar vilken avdelning som skall bära intäkten/kostnaden. Förteckning över Mittuniversitetets organisationsenheter finns på Miuns hemsida under Ekonomi – Kontoplan

4.4 Verksamhet

I kontofält 3 anges verksamhet och visar hur aktiviteterna (kontofält 4) är finansierade. Att visa hur olika projekt är finansierade är viktigt för den uppföljning som Mittuniversitetet är ålagda att göra och som inrapporteras till staten. Verksamhetsfältet är indelat i fyra stora grupper.

1 = Verksamheter som rör grundutbildning

2 = Verksamheter som rör forskning.

Anslagsfinansierad forskning och externfinansierad forskning

8 = Verksamheter som är universitetsgemensamma

9 = Verksamheter som är fakultetsgemensamma

En komplett förteckning över Mittuniversitetet verksamheter finns på MIUNs hemsida under Ekonomi - Kontoplan

4.5 Aktivitet

I kontofält 4 anges den aktivitet som skall följas upp och kopplas ihop med olika intäkter/kostnader. En aktivitet kan till exempel vara ett forskningsprojekt eller ett ämne. Mittuniversitetets aktuella aktiviteter finns på Miuns hemsida under Ekonomi – Kontoplan

4.6 Motpart

I kontofält 5 anges motpart. Fältet används när Mittuniversitetet köper/säljer av andra statliga myndigheter. Ekonomiavdelningen fyller i fältet med rätt kod i samband med bokföring av leverantörsfaktura eller fakturering. I samband med delårsbokslut och årsbokslut skall de inomstatliga mellanhavandena stämmas av och rapporteras in till ESV (Ekonomistyrningsverket).

Fältet används också för att lättare att ta fram statistik till t. ex. SCB och Verket för högskoleservice (VHS). När Ekonomiavdelningen bokför inbetalningar från olika finansiärer kodas de samtidigt in i grupper som överensstämmer med SCB:s och Verket för högskoleservice (VHS)inrapporteringsmall.

5. Budgetering

5.1 Mittuniversitetets budget

Detta kapitel håller på att utarbetas.

5.2 Budget universitetsgemensam stödverksamhet

Detta kapitel håller på att utarbetas.

5.3 Budget kärnverksamhet samt institutionsgemensam stödverksamhet

Detta kapitel håller på att utarbetas.

6. Projekt och projektredovisning

6.1 Allmänt om projekt och projektredovisning

Vad är ett projekt?

I detta sammanhang definieras projekt som en samling aktiviteter för vilka man behöver en sammanhållen redovisning samt att;

- projektet har en bestämd arbetsuppgift med ett väl preciserat mål

- uppgiften är tidsbegränsad och upphör därefter (eller övergår till ett nytt projekt)

- projektet tilldelas en i förväg bestämd resursram som bör uppgå till en viss miniminivå

- projektet ska genomföras av en särskild utsedd huvudansvarig person

Finansiering

Ett projekt kan finansieras med externa avgifter och bidrag eller med statliga anslagsmedel. Se vidare under punkt 6.2 samt 6.3.

Ekonomisk redovisning, allmänt

Projektredovisningen ställer ökade krav på bokföringen och rapporteringen och därmed ökade krav på alla de som är inblandade i hanteringen.

Den ekonomiska redovisningen i ett projekt behövs för tre ändamål:

- för den löpande styrningen av projektet

- för Mittuniversitetets styrning och uppföljning av verksamheten i stort och för regeringens styrning av myndigheten

- för återredovisning till externa finansiärer

Redovisningen behöver utformas på olika sätt för att svara mot de olika intressenternas behov.

Ekonomisk redovisning, projektupplägg externfinansierade projekt

När ett externfinansierat projekt ska läggas upp i ekonomisystemet ska följande kriterier vara uppfyllda:

- Aktiviteten har definierats som ett projekt (enligt definition under 6.1.1)

- Dokumentationen ska vara tillfredställande, dvs. projektkalkyl, avtal, kontrakt och liknande skall finnas som visar avsedd verksamhet, omfattning, eventuella återrapporteringskrav, speciella villkor mm.

- I dokumentation ska det tydligt framgå finansieringsvillkor, dvs. vem finansierar, vilket belopp, eventuella villkor kopplat till finansieringen

- I universitetets bidragsprojekt kan samfinansiering från universitetet förekomma. Rektor beslutar om samfinansiering och som underlag till detta beslut ska interna beslut bifogas som visar vilken organisatorisk enhet samt med vilka medel som universitetet samfinansierar. Speciell blankett för detta finns

- Innan någon ekonomisk transaktion kan ske ska dokumentationen tillställas ekonomienheten för att få ett projekt upplagt i redovisningssystemet. Aktuell projektuppläggningsblankett återfinns på ekonomiavdelningens hemsida

- Om flera organisatoriska enheter är delaktiga i ett projekt, ska det framgå vilka som är delaktiga samt vilken enhet som har samordningsansvaret

Externa intäkter kan vid enstaka tillfälle upp till max 10 000 kr bokföras på anslagsfinansierad verksamhet - exempel på detta kan vara försäljning av forskningsrapporter. Inom vissa utbildningar förekommer utbildningsaktiviteter som medför utlägg för studenter. Dessa aktiviteter kan i vissa fall innebära att totala belopp över 10 000 kr bokförs på anslagsfinansierad utbildning. Exempel på detta är exkursioner i samband utbildningar.

Ekonomisk redovisning, projektupplägg anslagsfinansierade projekt

När ett anslagsfinansierat projekt, s.k. internt projekt ska läggas upp i ekonomisystemet utgår man från det beslutsdokument som visar vad som avses samt vad som finansierar projektet.

Ekonomisk redovisning, löpande

För att redovisningen ska bli rättvisande är det viktigt att alla kostnader som hör till projektet också belastar projektet. En projektkalkyl ska alltid upprättas innan projektstart. Se vidare under 6.4.

Full kostnadstäckning gäller inom Mittuniversitetet, vilket innebär att alla verksamheter och aktiviteter/projekt ska bära alla sina kostnader, såväl direkta som indirekta kostnader. Detta gäller oberoende av vilken finansiering projektet har.

Direkta kostnader är kostnader som är entydigt knutna till ett enskilt projekt. Exempel på detta är:

- Direkta löner; löner inkl sociala avgifter

- Direkt drift; material, resor, konferenser, litteratur, konsulttjänster

- Direkt utrustning/avskrivning

- Direkta lokaler; kontorsrum och laborationslokaler samt andel av biytor till exempel korridorer

Indirekta kostnader är gemensamma för alla eller för flera aktiviteter och projekt. Exempel på detta är:

- Fakultets- och avdelningsgemensamma administrationskostnader

- Bibliotekskostnader

- Kostnader för universitetsgemensam förvaltning

Enligt universitetets nuvarande modell för uttag av indirekta kostnader bokförs indirekta kostnader på projekt via procentuellt påslag på direkt lön.

6.2 Finansiering via externa bidrag eller avgifter/uppdrag

Ett projekt kan finansieras med externa bidrag eller avgifter (vid uppdrag), s.k. externfinansierade projekt. Externfinansierade projekt särskiljs i bokföringen på olika verksamhetsgrenar samt i kontofält tre på olika verksamhetskoder. Verksamhet 125 (utbildning – övrig beställd utbildning), 130 (uppdragsutbildning), 140 (utbildningsrelaterad verksamhet - övrigt), 221 (forskningsbidrag), 231(forskningsuppdrag).

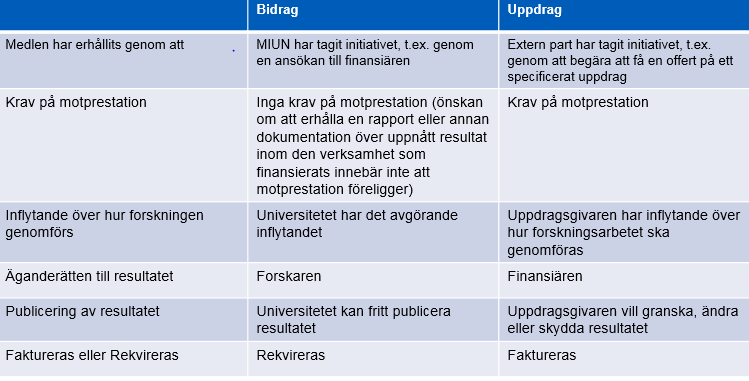

Graden av motprestation, finansiärens eventuella särställning och finansiärens inflytande i projektplaneringen är faktorer som avgör om finansieringen ska klassificeras som bidrag eller uppdrag. I ett bidragsfinansierat projekt tillfaller inte resultatet bidragsgivaren med äganderätt – vilket det gör i ett uppdragsfinansierat projekt. Klassificeringen av ett nytt projekt måste göras redan i samband projektansökan/projektkalkyleringen.

Bidrag

Enligt regleringsbrevet får universitet och högskolor disponera de bidrag som erhålls från externa finansiärer.

Forskningsprojekt är ofta bidragsfinansierade, vilket innebär att en finansiär lämnar ett bidrag till ett forskningsarbete inom något specifikt område. Kriterier för bidragsverksamhet är exempelvis att:

- bidragsgivaren ställer inga krav på motprestation, såsom exempelvis att vissa resultat ska uppnås eller dispositionsrätt till resultatet. Om bidragsgivare önskar erhålla en rapport eller annan dokumentation över uppnått resultat inom den verksamhet som finansieras, innebär detta inte att en motprestation föreligger

- universitetet har det avgörande inflytandet över den forskning som genomförs

- universitetet kan fritt publicera resultatet

- äganderätten till resultatet tillfaller forskaren

I samband med bidragsfinansiering av projekt ska universitetet alltid ha ett beslut från eller teckna avtal/kontrakt med bidragsgivaren.

För bidrag gäller full kostnadstäckning och aktuell bidragskalkyl ska användas. Se vidare under avsnitt 6.4

Bidragsmedel ska rekvireras eller erhålls exempelvis månatligen från bidragsgivaren enligt gällande tidplan i beslutet.

Bidragsprojekt återfinns i bokföringen i kontofält tre på verksamhetskoderna:

- 140, som avser utbildningsbidrag

- 221, som avser forskningsbidrag

Avgifter/uppdrag

Universitet och högskolor får ta ut och disponera avgifter för verksamhet enligt bilaga 4 i regleringsbrevet. I regleringsbrevet bilaga 13 framgår att Mittuniversitetet även har rätt att ta ut och disponera avgifter för verksamhet inom centrumbildningen Nationellt Vintersportcentrum.

Med avgifter avses ersättning för uppdrag som universitet bedriver för uppdragsgivare, som ställer särskilda krav på motprestation. En uppdragsgivare har således en särskild förmånsställning. Kriterier på uppdragsverksamhet är exempelvis att:

- extern part har tagit initiativ till uppdraget

- finansiering erhålls på grund av lämnad offert med specificerat uppdrag

- resultatet tillfaller uppdragsgivaren med äganderätt

- uppdragsgivaren har inflytande över hur forskningsarbetet ska genomföras

- uppdragsgivaren vill granska, ändra eller skydda resultatet vid publicering

I samband med uppdragsprojekt ska universitetet alltid upprätta avtal/kontrakt med uppdragsgivaren.

Uppdragsverksamhet regleras av avgiftsförordningen vilket bl. a innebär att priset ska fastställas så att full kostnadstäckning från uppdragsgivaren uppnås för projektet. Vid uppdrag skall aktuell uppdragskalkyl användas. Se vidare under avsnitt 6.4.

Uppdragsmedel ska faktureras uppdragsgivaren enligt överenskommelsen i avtalet och för icke-statliga uppdragsmedel ska moms påföras.

Avgifter särredovisas i årsredovisningen i en separat avgiftstabell och uppdragsprojekt återfinns i bokföringen i kontofält tre på verksamhetskoderna:

- 125, som avser beställd utbildning som genomförs åt annat lärosäte enligt avtal/överenskommelse med det svenska lärosätet eller med ett annat utländskt lärosäte inom Europeiska ekonomiska samarbetsområdet (EES). Hos köpande lärosäte klassificeras detta som grundutbildning och studenter har därmed antagits, registrerats i Ladok samt finansieras med statliga anslag eller statsbidrag.

- 130, som avser uppdragsutbildning dvs. utbildning som anordnas mot avgift från annan än enskild och som uppdragsgivaren utser deltagarna till.

- 140, som avser övriga utbildningsuppdrag

- 231, som avser uppdragsforskning

- inom verksamhet 110 finns fr.o.m. 2011 projekt för avgifter för utbildning av studieavgiftsskyldiga studenter.

I de fall utbildning ges som lärosätet ger inom ramen för yrkeshögskola, kvalificerad yrkesutbildning eller utbildning inom företagshälsovård som ett lärosäte genomför på uppdrag av Delegationen för kunskapsområdet företagshälsovård, ska även detta särskiljas på separat verksamhet.

Sammanfattning bidrag, uppdrag

6.3 Finansiering via statliga anslag

Mittuniversitetet tilldelas årligen anslag för forskning och grundutbildning. Med anslag avses enligt anslagsförordningen 3 §: "ett av riksdagen anvisat anslag som regeringen tilldelat en myndighet med ett visst belopp för ett bestämt ändamål". Enligt regeringsförordningens 2 § samt anslagsförordningens 5 § framgår att anslaget endast ska användas till det ändamål som riksdagen bestämt. Av regleringsbrevet framgår att våra anslag är avsedda för forskning respektive utbildning. Detta innebär att forskningsanslaget inte får användas till annan verksamhet än forskning och utbildningsanslaget inte får användas till annan verksamhet än utbildning. Detta gäller även vid eventuell samfinansiering i bidragsprojekt.

Anslagsfinansierade projekt

Projekt kan finansieras med universitetets statliga anslagsmedel som är avsatta för strategiska satsningar, sk interna projekt. Interna beslut om vilka medel samt vilka aktiviteter som ska genomföras ligger till grund för dessa projekt.

Interna projekt särskiljs i bokföringen i kontofält tre på verksamheterna 211 för finansiering via forskningsanslag samt verksamhet 111 för utbildningsanslag.

I externfinansierade bidragsprojekt kan universitetet samfinansiera andel av projektbudget enligt avtal med externa finansiärer. Rektor beslutar om samfinansiering och som underlag till detta beslut ska interna beslut fastställas som visar med vilka medel universitet avser att samfinansiera. Se vidare i skrivningen "Handläggningsordning projektansökan" på ekonomiavdelningens hemsida.

I bidragsfinansierade forskningsprojekt kan i vissa fall avtal finnas som inte motsvarar full extern finansiering av indirekta kostnader. I dessa projekt kan, enligt gällande regler, ytterligare finansiering med speciellt avsatta statliga forskningsanslag tillkomma.

Anslagsfinansierad forskning

Universitetets ordinarie anslagsfinansierade forskning är i sin helhet inte ett projekt enligt definition i avsnitt 6.1.1. Dock hanteras detta i redovisning och bokföring som övrig projektverksamhet och nämns därför under detta kapitel i EA-handboken.

Anslagsfinansierad forskning fördelas via fakulteter/nämnder vidare till institutioner för att disponeras för de syften som nämnden förskriver. Från och med 2009 fördelas forskningsanslaget ut på ämnen alternativt forskarmiljöer. Fakultetsbeslut enligt fastställd modell ligger till grund för aktivitets-/projekt- upplägg.

Anslagsfinansierad forskning särskiljs i bokföringen i kontofält tre på verksamhet 211.

6.4 Projektkalkylering

Vid projektkalkylering gäller alltid full kostnadstäckning, oberoende av finansieringsform. Dvs. alla projekt ska bära såväl sina direkta som indirekta kostnader.

Vid projektkalkylering ska gällande kalkylmodell för uppdrag respektive bidrag användas.

För anslagsfinansierade projekt s.k. interna projekt inom kärnverksamhet gäller full kostnadstäckning och uppdragskalkyl enligt ovan ska användas vid beräkning av projektets kostnader.

Inom Mittuniversitetet finns också en fastställd handläggningsordning som alltid ska gälla vid projektansökningar. Se vidare i skrivningen "Handläggningsordning projektansökan".

6.5 Bokslut och redovisningsregler

Inför bokslut ska samtliga projekt gås igenom av avdelningsekonom och projektledare samt värderas ekonomiskt. Avstämning ska göras mot projektdokumentationen. Vid ett underskott då all avtalad extern finansiering erhållits ska projektet avslutas och underskottet regleras enligt gällande regler. Vid ett överskott ska en värdering göras av i vilken grad avtalade aktiviteter finns kvar att utföra, om överskott ska återbetalas till extern finansiär eller om projektet ska avslutas. Se vidare under avsnitt 6.6.

Bokslut, externfinansierade projekt

Vid bokslut periodiseras projektens andel av extern finansiering som periodens skuld eller fordran. För de projekt som ska periodiseras ska endast verklig fordran/skuld bokföras.

I samband med bokslut ska information gällande pågående externfinansierade projekt sammanställas och lämnas till ekonomiavdelningen. Se blanketten ”Redovisning av externfinansierade projekt” på ekonomiavdelningens hemsida. För mer detaljerad information gällande projektperiodisering se vidare i ”Periodisering av externfinansierade projekt”.

Bokslut, anslagsfinansierade projekt

En grundläggande utgångspunkt är att statliga anslagsmedel som tilldelas universitetet förbrukas under det år för vilket de anslagits. Utgående saldo på projekt med statliga anslagsmedel periodiseras ej som skuld eller fordran i samband med bokslut.

6.6 Avslut av projekt

Varje projekt har en ansvarig projektledare. Projektledaren är ansvarig för att projektet genomförs inom avtalad kostnadsram. Projektledaren initierar när projektet är slutfört och därmed även ska avslutas i bokföringen. I samband med avslut ska projektet gås igenom och en efterkalkyl i form av en jämförelse mellan budget och det slutliga utfallet ska göras. Dock ej vid smärre belopp. I de flesta fall krävs även en återredovisning till finansiären/uppdragsgivaren.

Alla avdelningar bör löpande se över samtliga sina projekt samt, enligt gällande regler, avsluta icke pågående projekt. Projekt vars verksamhet är avslutad och all extern finansiering är erhållen ska avslutas i bokföringen. Avslut av externfinansierade projekt ska göras samma år som projektverksamheten är avslutad och aktuellt projektsaldo upphör att periodiseras som extern fordran alternativt skuld. Endast pågående projekt ska finnas med i redovisningen.

För avslut av projekt finns särskild bokföringsblankett. Enskilda projekt avslutas alltid direkt mot resultaträkningen. Projektavslut undertecknas alltid av avdelningschef samt för belopp mellan 10 000 kr - 100 000 kr i kombination med fakultetsekonom. För projektavslut som överstiger 100 000 kr undertecknar avdelningschef i kombination med ekonomichef. För projektavslut över 50 000 kr ska även orsak till över- respektive underskott anges. För underskott över 50 000 kr anges även finansieringsplan.

7. Löpande redovisning

7.1 Leverantörsreskontran (flödesschema)

Information och flödesschema kommer att läggas ut här.

7.1.1 Leverantörsfakturor/utbetalningar

Vid beställning av en vara eller tjänst används beställningsblankett/rekvisition. Beställningen skall fyllas i och attesteras av behörig person innan beställning görs hos leverantör. När varan levererats skall den kontrolleras av mottagaren som sätter sin signatur på beställningsblanketten för att bekräfta att leveransen är riktig vad gäller vara, kvantitet och pris.

Enligt Bokföringsordningen och mervärdeskattelagen skall av en leverantörsfaktura tydligt och varaktigt framgå

- vem som är utställare respektive mottagare

- vilken prestation och vilken period utbetalning avser

- belopp och hur stor del av beloppet som utgör moms

- betalningsmottagarens momsregistreringsnummer

- till vem betalningen skall ske

- uppgift om F-skatt vid betalning av tjänst.

Vid utlandsfakturor skall det framgå

- namn och adress på leverantören

- fullständig bankadress och leverantörens kontonummer ev. clearingnr

- IBAN-nummer och BIC-code

- är leverantören från annat EG-land skall köparens och säljarens VAT-nummer framgå på fakturan.

- Belopp och valuta skall anges.

Specifikation och följesedel, om hänvisning till denna ges på fakturan, skall förvaras tillsammans med fakturan alternativt skall tydlig hänvisning var specifikation förvaras finnas på fakturan.

Vid fakturor som avser resor, konferenser, kurser och även restaurang och fika fakturor skall ett underlag exempelvis kallelse eller program och deltagarförteckning bifogas fakturan så att ändamålet framgår.

Privata poängkort skall ej användas när Mittuniversitetet står för kostnaderna.

Vid mottagande av fakturor som avser köpta tjänster skall preliminär skatt och sociala avgifter hanteras enligt särskilda regler. Leverantören/uppdragstagaren skall visa eller skriftligen åberopa F-Skattsedel. Kontrollera därför alltid att det på fakturan står angivet att F-Skattsedel finns. När en leverantör har F-Skattsedel skall högskolan inte betala preliminärskatt eller sociala avgifter.

I de fall leverantören inte har F-Skattsedel skall ersättning betalas ut genom löneavdelningen via en arvodesräkning där både preliminärskatt och sociala avgifter dras. Preliminärskatt skall innehållas av högskolan med 30 %, om inget annat angivits.

Utbetalning får aldrig göras på en faktura som inte är ställd till Mittuniversitetet.

Leverantörsfakturan skall vara i original. I undantagsfall kan betalning göras mot en fakturakopia. En noggrann undersökning att fakturan inte är betald skall föregå betalning. På kopian skall antecknas att sådan undersökning har skett och anledning till att utbetalning görs mot kopia. Anteckningen skall sign. Utbetalning får aldrig göras mot en betalningspåminnelse som underlag. Skall betalning göras på en dröjsmålsränta skall fakturakopia alltid medföljas.

Betalningsvillkor

Betalningsvillkor om minst 30 dagar bör eftersträvas. Kortare betalningsvillkor bör om möjligt omförhandlas. Vid inregistrering i AGRESSO skall den förfallodag som finns angiven på fakturan anges, under förutsättning att den följer tecknat avtal och att fakturan kommer till Mittuniversitetet inom rimlig tid efter fakturadatum. Saknas förfallodatum på fakturan skall ankomstdatum till Mittuniversitetet plus angivet antal betalningsdagar registreras som förfallodag.

Kontroller

Innan utbetalningsorder tecknas ska avdelningen kontrollera att

- varor levererats eller tjänst utförts

- fakturan är rätt summerad

- pris och rabatter stämmer med vad som är avtalat

- fakturan är rätt konterad

- uppgift om F-skatt finns på fakturan vid köp av tjänst

- i övrigt överenskomna villkor beaktas

- inte faktureringsavgifter, expeditionsavgifter och liknande avgifter ingår i det totala beloppet.

Ekonomiavdelningen skall kontrollera att

- attest finns och att utbetalningsorder är tecknat av behörig person

- fakturan uppfyller de krav som nämnts under rubrik ”Leverantörsfaktura”

- vid betalningar överstigande 100 000 kronor kontrolleras postgironummer alternativt bankkontonummer är riktigt.

- Dröjsmålsräntor.

Om betalning sker efter 30 dagar så godtar Mittuniversitetet dröjsmålsränta i enlighet med räntelagen från förfallodagen till betalning sker.

Kreditfakturor

Kreditfakturor behandlas på samma sätt som ovan. Konteringsbilden skall vara densamma som på den leverantörsfaktura som reduceras genom kreditfakturan.

7.1.2 Ankomstregister

Enligt bokföringsförordningens §5 skall grundbokföring ske så snart som möjligt efter en ekonomisk händelse. Detta innebär att inkommande leverantörsfakturor ankomstregistreras i AGRESSO.

Ankomstregistreringen innebär en möjlighet att snabbt få en samlad överblick över högskolans leverantörsskulder framförallt vid periodavslut.

Ankomstregistret kontrolleras löpande och eventuella förfallna fakturor utreds.

7.1.3 Betalkort

Regelverk för betalkort och inköpskort

Det finns två typer av kort vid Mittuniversitetet: betalkort med personligt betalningsansvar och inköpskort där universitetet har betalningsansvar. Erhållande av korten förutsätter att mottagaren är anställd vid Mittuniversitetet.

Betalkorten ska ge myndigheten och den anställde rätt förutsättningar för inköp. Ledord såsom användarvänlighet, säkerhet och effektiv administration är utgångspunkten. Detta innebär i praktiken att det ska vara enkelt och tryggt att använda korten, att fakturaprocessen ska fungera i enlighet med reglerna för e-faktura samt att korten genererar färre utläggsräkningar och reseförskott. Mittuniversitetets regler för inköp- och upphandling ska dock beaktas.

De av staten upphandlade betalkorten genererar regelbundet återkommande översyner/upphandlingar, vilket kan komma att innebära att gällande betalkortsleverantör kan komma att bytas ut. Information om detta sker i god tid till alla kortinnehavare.

Nedan framgår detaljerade förklaringar till de två betalkortsmöjligheter Mittuniversitetet erbjuder sina anställda:

A) Betalkort med personligt betalningsansvar

Kort med personligt betalningsansvar används för att ersätta privata utlägg med kontanta medel samt behov av reseförskott. Detta betalkort möjliggör betalningar i samband med tjänsteresor och övriga inköp såsom exempelvis inköp över nätet. För användning av detta betalkort vid representation gäller Mittuniversitetets representationspolicy.

Alla anställda som har någon form av utlägg i tjänsten ska använda ett betalkort med personligt betalningsansvar. Detta betalkort kan användas såväl i tjänsten som privat och inget förmånsvärde utgår. Fakturan ställs till personens privatadress. Innehavaren är alltid själv betalningsskyldig för fakturan, som har 45 dagars kredittid, det är av den anledningen viktigt att kortinnehavaren redovisar sina reseräkningar/utläggsräkningar inom period för lönekörning (för information om dessa datum se personalavdelningens hemsida). Detta innebär att kortinnehavaren har möjlighet att efter användning av kortet redovisa ex inköp under en tjänsteresa, på en reseräkningsblankett, samt få ersättning från Mittuniversitetet i god tid innan fakturan förfaller till betalning. Redovisning av reserelaterade inköp och utlägg ska ske i egenrapporteringen. Utlägg som ej skett i samband med en tjänsteresa ska redovisas på en blankett för utlägg, detta gäller fram till att antalet lönearter har utökats i systemet för egenrapportering.

Då anställning upphör ska kortet utan särskild anmodan klippas och insändas till respektive institution som vidarebefordrar kortet till Ekonomiavdelningen för avslut. Det åligger prefekt/motsvarande att tillgodose att denna hantering fungerar.

Missbrukas kortet dras det in och kortinnehavaren kan bli personligen betalningsansvarig.

Förlorat kort ska omgående spärras genom att ringa till Eurocard på tel 08-146767 alternativt via Eurocards hemsida.

B) Inköpskort där universitetet har betalningsansvar

Ett inköpskort där universitetet har betalningsansvar används för att minimera utläggsräkningar, möjliggör näthandel, förenklar mindre inköp och minimerar handkassor. Kortet får enbart användas i tjänsten. Vid ansökan och tecknandet av detta kort sätts en övre beloppsgräns som gäller för en period på 30 dagar.

Inköpskortet används undantagsvis, t ex vid inköp över nätet och mindre inköp. Inköpskortet ska inte användas för reserelaterade inköp.

Inköpskortet ersätter handkassor och gäller ej vid inköp av resor eftersom detta ska ske genom resebyrå. Vid inköp under tjänsteresa ska ett kort med personligt betalningsansvar användas. Mittuniversitetets inköpskort är generellt spärrat för användning för kontantuttag samt vissa typer av inköps om inte är förknippade med tjänsteutövning. Inköpskortet kan även spärras för andra branscher och utlandsköp. Vid en tjänsteresa ska ett betalkort med personligt betalningsansvar användas.

Prefekt/motsvarande beslutar i samråd med ekonomiavdelningen samt efter genomförd behovsanalys vilka anställda som kan ha ett inköpskort, vilka begränsningar som ska gälla avseende köpgräns och branscher. Prefekt/motsvarande undertecknar ansökan, efter att kortinnehavaren skrivit på den. Därefter skickas ansökan till Ekonomiavdelningen för vidare handläggning av ärendet till behörig firmatecknare. Kontakta Ekonomiavdelningen för ansökningsblankett. Ansvarsförbindelse ska upprättas för varje kort i samband med ansökan.

Kortinnehavaren ensam ansvarar för kortet och för redovisningen av de fakturerade beloppen. Då inköpskortet inte används ska det förvaras på ett betryggande sätt så att obehöriga inte kan komma åt det. Koden får aldrig förvaras på ett sådant sätt att kort och kod kan kopplas samman.

Inköpskortet har en köpgräns på 30 dagar och/eller köptillfälle. Valbar köpgräns är varje 1.000-tal upp till 10.000-tal. Vid särskilda behov kan beloppsgränsen höjas till max 50.000 kr. Skriftlig motivering krävs och beslut tas av ekonomichef.

Inköpskortet är personligt men universitetet har betalningsansvar. Samtliga inköp faktureras till och betalas av universitetet. Institution/motsvarande kan välja att få en faktura per kort. Fakturan sänds av kortföretaget till universitetet via e-faktura. Alla underlag till fakturan med specificerad moms ska bifogas fakturan i ekonomisystemet Agresso elektroniska fakturahantering (EFH). Beskrivning av hur dokument bifogas framgår av manual för elektronisk fakturahantering som återfinns på www.miun.se/efh. Kvittona ska fästas på A4-ark och attesteras av kortinnehavaren. En kortfattad beskrivning av syftet med inköpet ska också finnas på denna kvittoredovisning. I de fall originalkvitton saknas kan kortinnehavaren bli personligen betalningsansvarig.

Förlorat inköpskort ska omgående spärras genom att ringa Eurocard på tel 060+146767.

Då anställning upphör ska kortet utan särskild anmodan klippas och insändas till respektive institution/motsvarande som vidarebefordrar kortet till Ekonomiavdelningen för avslut. Vid längre sjukskrivning eller tjänstledighet ska kortet återlämnas till prefekt/motsvarande. Det åligger prefekt/motsvarande att tillse att denna hantering fungerar.

Missbrukas inköpskortet dras det in och kortinnehavaren kan bli personligen betalningsansvarig.

C) Kontant (handkassa)

Inga nya handkassor beviljas.

För mer information se följande länk;

http://www.miun.se/sv/Anstalld/Gemensamma-funktioner/Ekonomifragor/Resor/Betalkort/

7.1.8 Telefon/Internet

För nyttjande av mobiltelefoner där Mittuniversitetet står som abonnent gäller följande riktlinjer:

Mobiltelefoner kan vara ett arbetsredskap avsett för enskild tjänsteman eller för institution/ enhet till flera personers förfogande.

Vid öppnande av mobiltelefonabonnemang skall gällande operatör användas för att ge lägre kostnader totalt för vår fasta och mobila telefoni. Uppge Mittuniversitetets org.nr 202100-4524 för att erhålla rätt avtal och specificerad faktura. Aktuell information finns för separat sida om mobiltelefoni.

Mittuniversitetet betalar fast kostnad samt alla samtalskostnader för samtal i tjänsten, medan den enskilde svarar för samtalskostnaden för privata telefonsamtal. Innehavare av mobiltelefon skall själv markera på fakturan vilka samtal som skall betalas privat. Kopia av fakturaspecifikationen inlämnas till personalenheten som gör avdrag på nästkommande löneutbetalning.

Om mobiltelefonen disponeras av flera personer inom institution/enhet är prefekt/chef ansvarig för mobiltelefonen.

Följande privatsamtal behöver den anställde ej ersätta universitetet för:

- samtal till hemmet

- samtal till daghem och skola

- samtal till läkare/tandläkare

Mobiltelefon får disponeras av den anställde under semesterperioder, i de fall arbetsplatsen har behov av att kunna komma i kontakt med den anställde. I annat fall kan disposition av mobiltelefonen under fritid komma att betraktas som skattepliktig förmån.

Vid medflyttning av vanlig anknytning till mobiltelefon debiteras mobiltelefonen för inkommande samtalskostnad mellan den ordinarie anknytningen och mobiltelefonen.

Vid behov av extra räckvidd för den egna anknytningen kan trådlös telefon anskaffas, vilket inte medför någon extra samtalskostnad.

I de fall det förekommer att personalen har tillgång till dator i hemmet där arbetsgivaren betalar uppkoppling mot Internet är abonnemangsavgiften en skattepliktig förmån.

7.1.9 Resor, bostad och kostförmån

Information om resor, bostad och kostförmån återfinns här:

7.2.1 Redovisning av intäkter

Inbetalningar bokförs på ekonomiavdelning. Viktigt att klassificering har gjorts mellan bidrag och uppdrag. Vid klassificeringen av projekt är det avtalet som är utgångspunkten. Bedömningen görs utifrån den motprestation som krävs.

Med bidrag menas medel som universitet mottar av en bidragsgivare, utan att någon motprestation krävs i gengäld. En bidragsgivare kommer inte i åtnjutande av någon särskild förmånsställning

- universitetet ska alltid ha ett beslut från eller teckna avtal med bidragsgivaren i ett projekt

- bidragsmedel ska rekvireras från bidragsgivaren enligt tidplanen i beslutet

Med uppdrag menas verksamhet som universitet bedriver för uppdragsgivare, som ställer särskilda krav på motprestation. En uppdragsgivare har således särskild förmånsställning

- universitetet ska alltid upprätta avtal med uppdragsgivaren i ett projekt

- uppdragsverksamheten regleras av avgiftsförordningen, som föreskriver full kostnadstäckning

- uppdragsmedel ska faktureras uppdragsgivaren enligt överenskommelsen i avtalet

- icke - statliga uppdragsmedel ska påföras moms

Övriga intäkter som inte faktureras eller rekvireras kan vara t ex konf. avg., försäljning av kompendier och kurslitteratur, kopiering mm. Underlag för dessa inbetalningar ska omgående skickas till ekonomiavdelningen.

7.2.2 Fakturering (kund)

Fakturering ska ske så snart en vara är levererad eller en tjänst är utförd om inte annat avtalats (exempelvis vid betalning i förskott). Såväl svenska som utländska fakturor ska ställas ut i svenska kronor.

Fakturering av belopp under 100 kr bör undvikas. Faktureringsavgift får inte tas ut om det inte är överenskommet i avtal.

Vad ska en faktura innehålla?

- Datum för utfärdandet (fakturadatum)

- Ett unikt löpnummer för varje faktura

- Mittuniversitetets plusgironummer

- Mittuniversitetet och kundens registreringsnummer till moms. Behövs endast anges om kunden är skattskyldig för förvärvet eller om köpare i annat EG-land åberopat sitt VAT-nummer för att få leveransen utan moms

- Säljarens och köparens namn och adress

- Varornas mängd och art eller tjänsternas omfattning och art

- Datum då omsättningen av varorna eller tjänsterna utförts eller slutförts

- Beskattningsunderlaget för varje momssats eller undantag, enhetspriset exkl moms, samt ev prisnedsättning eller rabatt som inte ingår i enhetspriset

- Tillämpad momssats ( 25, 12 eller 6%)

- Den moms som ska betalas (i svenska kronor)

- Vid befrielse från skatt eller vid omvänd skattskyldighet en hänvisning till

– den relevanta bestämmelsen i momslagen (ML)

– den relevanta bestämmelsen i momsdirektivet eller

– en annan uppgift om att omsättningen är skattebefriad eller att köparen är skyldig att betala moms

Den sistnämnda uppgiften ovan är en av nya bestämmelsen. Hur ska då denna hänvisning se ut? Här kommer exempel på varor och tjänster som är undantagna från skatteplikt inkl. Hänvisningstext som ska anges på fakturan:

- Uthyrning av verksamhetslokal, momshandledning 2003 kap 21.

Hänvisningstext på faktura: ”Lokaluthyrning är momsbefriad enl ML 2§” - Biblioteksverksamhet, momshandledning 2003 kap 30

Tjänster som är momsbefriade är exv. tillhandahållande av böcker, tidskrifter, artikelkopiering, försenade eller borttappade böcker.

Hänvisningstext på faktura: ”Denna tjänst är momsbefriad enl ML 3 kap.11§ 2p” - Kompendier, momshandledning 2003 kap 27.4 Utbildning

Avser försäljning av kompendier till studerande inom grundskole-, gymnasie- högskoleutbildning. Hänvisningstext på faktura: ” Försäljning av kompendier är momsbefriad enl ML 3 kap. 8§” - Kopia eller avskrift av allmän handling. Hänvisningstext på faktura: ” Tjänst är momsbefriad enl Avgiftsförordningen 15§”

- Anläggningstillgångar. Hänvisning på faktura: ” Försäljning av anläggningstillgång är momsbefriad enl ML 3 kap.24§

- Kulturbildningsverksamhet, avser guidade turer i Mittuniversitetets lokaler på campusorterna. Hänvisning på faktura: ” Tjänst är momsbefriad enl ML 3 kap. 11§ 4 p”

Skulle det i samband med fakturering finnas oklarheter om ytterligare varor och tjänster är momsbefriade utöver de som redan nämnts, kontakta då ekonomiavdelningen för samråd innan utskick sker till kund.

Det som nämnts i detta dokument är tvingande regler utifrån skatteverkets regler och ska efterlevas. Skulle uppgift saknas om ex hänvisning till momsbefriad vara eller tjänst kommer ekonomiavdelningen att begära att ny faktura ställs ut med korrigering av den uppgift som saknats.

Moms debiteras EJ till statliga myndigheter. Vid tveksamhet om det ska vara moms eller inte, kontakta ekonomiavdelningen.

Om sedvanlig öresavrundning tillämpas, kan den göras även på momsbeloppet.

Det är viktigt att skilja mellan intäkter av försäljning och intäkter av bidrag. Intäkter av bidrag ska i så stor utsträckning som möjligt rekvireras utan att ställa ut en faktura. En rekvisition innebär, till skillnad från fakturering, att vi inte kräver betalning utan anhåller om att få de för oss beviljade medlen.

Kostnadsreduktion

En faktura som enbart avser att vidarefördela kostnader som avdelning haft till andra mottagare ska bokföras som en kostnadsreduktion, dvs. i kontoklass 4*-7* om kunden är extern. Eventuell moms på dessa kostnader bokas tillbaka mot konto 1541. Kostnadsreduktion får inte ske då någon form av förädling eller avdrag sker på ursprungskostnaden, dvs. att det inte är ett lika stort belopp som vidarefaktureras. Har beloppet ändrats ska ersättningen konteras som intäkt och momsen konteras som utgående moms

Faktureringsunderlag

Ett underlag kan bestå av t ex ett kontrakt, avtal, beställningssedel eller dyl. Kopia på underlaget ska medfölja fakturakopian till ekonomiavdelningen.

Undantag kan göras om alla uppgifter framgår på fakturan.

Vid en kostnadsreduktion ska kopia på leverantörsfakturan finnas med.

7.2.3 Betalningsbevakning kundfakturor

Påminnelse- och kravrutiner

Att göra efter förfallodagen:

- Påminnelse 1 skickas ut efter 5-10 dagar. Det ska framgå att en påminnelseavgift på 45:- tillkommer vid nästa påminnelse.

- Påminnelse 2 skickas ut efter ytterligare 5-10 dagar. Här tillkommer påminnelseavgiften 45:- Det ska framgå att kravavgift på 150:- tillkommer vid nästa krav.

- Betalningskrav skickas efter ytterligare 5-40 dagar, där det tydligt framgår att ärendet överlämnas till inkassering om ej betalning sker. Här tillkommer kravavgift 150:-.

- Är fortfarande fakturan obetald efter betalningskravet kan man kontakta kunden och ev. lägga upp en betalningsplan, eller ansöka om betalningsföreläggande hos Kronofogdemyndigheten. Det är ekonomiavdelningen som beslutar om vilka ärenden som lämnas till inkasso. Resp avd informeras om beslutet innan ärendet lämnas vidare. Varje ansökan kostar 300:- som inst/avd betalar. Det är därför viktigt att EKO kontaktas om en fordran är under utredning eller av annan anledning inte ska gå vidare till betalningsföreläggande.

- Ansökan skickas till Kronofogdemyndigheten i det län där svaranden har sin hemvist. Kryssa för "Begär ej verkställighet" på ansökan. Det kan hända att kunden betalar eller hör av sig efter föreläggandet. Om kunden ändå ej betalar så finns allt registrerat hos kronofogden och då kan vi fortsätta processen med att begära en "tillgångsundersökning" som då kostar 500:-.

Påminnelse- och kravavgifterna bokförs på ekonomiavd. Dröjsmålsränta bokförs på den inst/avd som har fordran.

7.3 Anläggningsredovisning

Detta kapitel håller på att utarbetas.

7.3.1 Bestämmelser och förutsättningar

Enligt ESV:s föreskrifter till 22 § Förordning (2000:606) om myndigheters bokföring beskrivs att statliga myndigheter ska upprätta och föra register över anläggningstillgångar. Även förbrukningsinventarier som bedöms vara stöldbegärliga ska rapporteras in i registret.

I ESV:s föreskrifter och allmänna råd till 5 kap 1§ Förordning (2000:605) om årsredovisning och budgetunderlag beskrivs vad som menas med anläggningstillgångar.

7.3.2 Definitioner och kriterier för anläggningstillgångar och inventarier samt bokföring/betalning

En materiell anläggningstillgång är en fysisk resurs som myndigheten anskaffat för stadigvarande bruk och innehav.

Utrustning och inventarier med ett anskaffningsvärde på minst 20 000 kr exkl moms ska bokföras som en anläggningstillgång. Dessutom måste anläggningstillgångar ha införskaffats för stadigvarande bruk och med en ekonomisk livslängd om minst 3 år. Den ekonomiska livslängden är den period som det är ekonomiskt fördelaktigt att använda anläggningstillgången. Den funktionella livslängden kan mycket väl vara längre än den ekonomiska livslängden.

Med en anläggningstillgångs anskaffningsvärde avses kostnaderna för dess förvärv eller tillverkning. I anskaffningsvärdet ska inräknas alla kostnader som är direkt hänförliga till tillgången, ex inköpspris, importavgifter, tull, transport- och andra hanteringskostnader, monteringskostnader o s v. Utbildning av personal i samband med att anläggningen tas i bruk är en driftskostnad och läggs inte in i anläggningstillgångens värde.

En anskaffning som utgör en fungerande enhet ska klassificeras som en anläggningstillgång.

Fungerande enhet kan utgöras av ex datorer, inkl skärm och tangentbord, utrustning till uppbyggnad av ex laboratoriesalar. Även samlade inköp av inredning, d v s bord, stolar och bokhyllor i arbetsrum- eller sammanträdesrum är en fungerande enhet. Detta gäller även om inköpet görs från flera olika leverantörer eller är uppdelat på flera fakturor från en och samma leverantör.

I vissa fall bör även anskaffningar understigande beloppsgränsen 20 000 kr exkl moms tillgångsredovisas som en anläggningstillgång/investering om en kostnadsredovisning i kontoklass 5* skulle innebära att kostnadsbilden över tiden blir missvisande. Det kan vid köp av ett antal inventarier vara lämpligt att tillgångsredovisa dessa, trots att varje enskild inventarie inte beloppsmässigt uppfyller kriterierna för att tillgångsredovisas. För att tillgångsredovisning ska bli aktuellt ska anskaffningarna vara kopplade till den planlagda investeringsbudget som beslutats för det aktuella verksamhetsåret. OBS! Samtliga anskaffningar av stationära- och bärbara datorer, bildskärmar oavsett anskaffningsvärde, ska hänföras till planlagda investeringar som är beslutade.

Om komplettering av en anläggningstillgång sker ska kompletteringen ges samma anläggnings-ID som huvudanläggningen. Reparations- och underhållskostnader som uppgår till väsentliga belopp i förhållande till inköpspriset och medför att investeringen får en större kapacitet eller i bättre skick än vid förvärvet, ska räknas in i anskaffningsvärdet om detta sker inom en begränsad tid efter förvärvet av tillgången. Kontakt ska alltid tas med Ekonomiavdelningen för samråd.

Utbytesdelar bokförs normalt som förbrukningsinventarier eftersom de har samma funktion och helt ersätter den del som bytts ut.

Vid betalning av faktura som avser anläggningstillgångar ska kontering/bokföring ske på konto 1159 (ankomst reg anläggningstillgångar) och belasta aktuell kärnverksamhet-, förvaltningsavdelning-, fakultetskansli- och bibliotekets investeringsbudget enl upprättad aktivitetsstruktur.

Ekonomiavdelningen aktiverar därefter anskaffningen i anläggningsregistret Agresso till rätt bokföringskonto i kontoklass 1 och tillhörande anläggningsgrupp och fakturans övriga konteringar på orgenh/verks/akt. Motsvarande uppgifter registreras i inventariesystemet NILEX av utsedda inventarieansvariga. Att vara inventarieansvarig innebär att utsedd person har till ansvar att registrera anskaffningen i inventariesystemet NILEX, bifoga upprättad inventarierapport till fakturan i EFH-systemet och därtill kontrollera att uppgifterna på fakturan är överensstämmande med beställning, leverans och avtalade villkor. Inventarieansvarig ska även vara behjälplig vid inventeringar.

Särskilda inköpsrutiner vid anskaffning av datorer/kringutrustning, mobiltelefoner och möbler

Anskaffning av datorer/kringutrustning sker alltid genom IT-avdelningens inköpsrutiner. Mobiltelefoner hanteras av Servicecenter.

Anskaffning av möbler sker genom CAMP-service investeringsbudget. Enstaka inköp av ex arbetsstol bekostas av avdelningens egna driftsbudget.

Förbättringsutgifter på annans fastighet

När en myndighet utför förbättringar på fastighetsägarens egendom ska förbättringarna redovisas under denna post. Till skillnad från näringslivet ska även väsentliga reparations- och underhållskostnader aktiveras här. Viktigt att myndigheten samråder med hyresvärden.

Som förbättringsutgift på annans fastighet redovisas ny-, till- och om byggnationer på fastigheten. Hit räknas även reparations- och underhållsutgifter som uppgår till väsentliga belopp (minst 100 000 kr).

Mer information om värdering av fastigheter och förbättringsutgifter finns i ESV:s handledning ”Redovisning och värdering av fastigheter och vissa förbättringsutgifter” (ESV 1999:17).

Pågående nyanläggningar

I de fall myndigheten håller på att uppföra en materiell anläggningstillgång redovisas denna normalt under posten Pågående nyanläggningar under uppförandetiden. När tillgången är färdigställd förs samtliga utgifter, hänförbara till anskaffningen, till den balanspost som den slutligen ska redovisas. Däremot bör pågående nyanläggningar under uppbyggnadstiden på Förbättringsutgifter på annans fastighet i förekommande fall redovisas under den tillgångsposten.

Förskott avseende materiella anläggningstillgångar

I vissa fall betalar myndigheter ut förskott till leverantörer. Ett förskott innebär att myndigheten betalar ut medel innan någon motprestation mottagits. Det kan finnas olika skäl till att förskott ges, dels kan det vara mer förmånligt för staten, dels kan det vara ett krav från leverantören i de fall uppbyggnaden av tillgången tar lång tid. När motprestationen hänförbar till förskottet tas emot kommer förskottet antigen att överföras till annan post under materiella anläggningstillgångar eller kostnadsföras.

Kulturtillgångar och övrig konst

Statens konstråd har tillsyn över myndigheternas vård av konst som tillhör staten. Varje myndighet som innehar konst som tillhör staten ska upprätta en förteckning över innehavet samt vårda konstverken. Myndigheten ska också årligen inventera de statliga konstverken och lämna uppgift om innehavet till Statens Konstråd. Vid myndigheten registreras innehavet av konstföremål i den nationella konstdatabasen. Särskild person på Mittuniversitetet är utsedd som ansvarig för detta.

Kulturtillgångar såsom konst och annan utsmyckning, redovisas enligt samma principer som övriga materiella anläggningstillgångar. Eftersom kulturtillgångar som t ex konst inte sjunker i värde utan oftast stiger i värde avskrivs inte dessa. Lån hos Riksgälden tas inte upp för kulturtillgångar.

Förbrukningsinventarier

Anskaffningar som inte uppfyller kriterierna för anläggningstillgångar gällande tids- och värdegräns betraktas som förbrukningsinventarier. Förbrukningsinventarier delas in i stöldbegärliga inventarier och ej stöldbegärliga inventarier. Enligt ESV:s föreskrifter till 22§ Förordning (2000:606) om myndigheters bokföring ska stöldbegärliga inventarier tas in i inventarieregister. Definition på stöldbegärliga inventarier karaktäriseras vara frekventa och attraktiva på illegal marknad och ska inventarieföras i myndighetens inventariesystem NILEX (ej anläggningsregistret AGRESSO).

Nedanstående förbrukningsinventarier med ett inköpsvärde understigande 20 000 kr exkl moms ska alltid hanteras som stöldbegärliga och tas in i inventarieregister NILEX:

- Läsplattor

- Kameror

- Mobiltelefoner

Vid betalning av faktura som avser sådana förbrukningsinventarier/stöldbegärliga som nämnts ovan ska kontering/bokföring ske på konto 5611 och belasta driftsbudget. Ej stöldbegärliga förbrukningsinventarier konteras/bokförs på konto 5612 alt 5613 och driftsbudget.

7.3.3 Immateriella anläggningstillgångar

En immateriell anläggningstillgång kan definieras som en identifierbar tillgång utan fysisk substans, t ex programvaror, licenser för programvaror (grundavgift vid köp av nytt system) och egenutvecklad IT-system t ex stora administrativa datorsystem som ex LADOK. Operativsystem som är en integrerad del av datorn räknas som materiell anläggningstillgång eftersom datorn inte kan fungera utan det, medan applikationer är en immateriell anläggningstillgång. Utgifter för forskning får inte tas upp som immateriell anläggningstillgång och inte utbildningsinsatser för den personal som ska använda systemet.

Anskaffningsvärdet ska uppgå till 100 000 kr exkl moms eller mer. Den ekonomiska livslängden ska beräknas uppgå till minst tre år eller längst 5 år.

För egentillverkade immateriella anläggningstillgångar gäller dessutom att anskaffningsvärdet kan beräknas på ett tillförlitligt sätt och att denna beräkning dokumenteras. För att påvisa de framtida ekonomiska fördelarna eller servicepotentialen ska en kalkyl upprättas. Ex på kostnader som ska ingå i kalkylen är utgifter för material och tjänster, löner och andra personalkostnader (tidredovisning krävs för nedlagd arbetstid), andra direkta kostnader (t ex lokalkostnader) samt räntekostnader (väsentliga belopp). Inga administrationskostnader eller overheadkostnader får ingå.

Upparbetade kostnader bokförs löpande på respektive kostnadskonto och aktiveras genom omföring på särskilda periodiseringskonton inom de kontogrupper där kostnaderna upparbetats och förs sen till konto för immateriell anläggningstillgång vid bokslut eller så snart anläggningstillgången tas i bruk/drift. Vid driftsättningen registreras sen anläggningstillgången i myndighetens anläggningsregister och avskrivningar aktiveras.

7.3.4 Avskrivningsplan

Mittuniversitetet tillämpar planmässig avskrivning vilket innebär att avskrivningarna görs varje månad under anläggningstillgångens ekonomiska livslängd. Avskrivningarna aktiveras månaden efter anskaffningstidpunkten. De avskrivningstider som tillämpas vid Mittuniversitetet är 3, 5 och 10 år. Nedanstående avskrivningstider gäller för olika anläggningstyper:

Anläggningstyp

-

Datorer och kringutrustning 3 år

-

Materiella anläggningstillgångar 3 år

-

Transportmedel 5 år

-

Kontorsmaskiner, övr presentationsutrustn 5 år

-

Inventarier 10 år

-

Maskiner, tekniska anläggningar 10 år

-

Förbättringsutgifter annans fastighet 10 år

Varje månad görs en avstämning mellan bokföringen i huvudboken och anläggningsregistret i Agresso ekonomisystem. Avstämningen sker på totalbeloppen för anskaffningsvärdena och ackumulerade avskrivningar. Avstämningen sker på ekonomiavdelningen centralt. Ev differenser utreds och åtgärdas.

7.3.5 Försäljning och utrangering av anläggningstillgångar

Försäljning

Om universitetet har lös egendom som inte längre används i den egna verksamheten eller har blivit obrukbar, är det tillåtet med försäljning. Med lös egendom menas förbrukningsvaror, utrustning etc.

Överlåtelse av egendom ska i första hand ske till någon annan institution/avdelning inom myndigheten. Om detta inte är aktuellt kan försäljning till externa intressenter eller anställd personal komma ifråga. Beträffande prissättning av dessa inventarier gäller att universitetet måste uppträda affärsmässigt. Följande kan därför ses som en vägledning:

Lösöre av mindre värde, som är registrerat i anläggningsregistret bör inte säljas till lägre pris än oavskrivet restvärde. I de fall inventarien är fullt avskrivet alternativt inte är införd i anläggningsredovisningen får bedömning göras av ansvarig chef om vilket pris som ska sättas.

Om försäljning sker till extern kund utanför universitetet upprättas en kundfaktura på sedvanligt sätt i kundreskontran. Sker försäljning till anställd personal erläggs betalning kontant eller med betalkort i växel/reception. Moms ska inte påföras fakturan vid försäljning av begagnade anläggningstillgångar/inventarier.

Myndigheten ska tillse att programlicenser på såld datautrustning avaktiveras.

Beslut om avyttring ska finnas och underlag skickas till ekonomiavdelningen centralt för bokföring av försäljning och utrangering av anläggningstillgången i Agresso och stöldbegärliga inventarier avregistreras i NILEX av inventarieansvarig på respektive org enh eller annan person med behörighet. I båda registren registreras en kortfattad notering i informationsfältet om orsak till utrangering.

Stöld

Vid stöld ska anmälan ske till säkerhetsansvarig på Camp-service/Förvaltningen som vidare gör en polisanmälan. Kopia på polisanmälan skickas till ekonomiavdelningen centralt för notering om stöld i anläggningsgregistret i avvaktan på fortsatt utredning. I de fall anläggningen/inventarien ej kan återvinnas meddelar Camp-service ekonomiavdelningen respektive behörig person i NILEX att utrangeringen kan verkställas. I båda registren registreras en kortfattad notering i informationsfältet om orsak till utrangering.

Övrig utrangering

Om en anläggning/inventarie blir obrukbar får ansvarig chef på respektive org enh besluta om kassering. När det gäller avyttring av datorutrustning ska samråd ske med IT-avdelningen.

Beslut om avyttring skickas till ekonomiavdelningen centralt för utrangering av anläggningstillgång i Agresso samt behörig person i NILEX när det gäller stöldbegärliga inventarier.

I båda registren registreras en kortfattad notering i informationsfältet om orsak till utrangering.

7.3.6 Inventering och avregistrering av anläggningar och inventarier

Enligt Ekonomistyrningsverkets (ESV) föreskrifter till 22 § i Förordning (2000:606) om myndigheters bokföring ska maskiner, inventarier och övriga tillgångar inventeras oavsett om myndigheten äger tillgångarna eller disponerar dem på annan grund (leasing). Inventeringen ska ske i den omfattning som myndigheten bedöms vara erforderlig.

Enligt bokföringsförordningen ska en inventeringsförrättare utses. Varje avdelning inom kärnverksamhet,- förvaltning, - fakultet och bibliotek utser en person som ansvarar för inventeringen, beslut ska finnas. Person som är inventarieansvarig för inventarierna/anläggningstillgångarna får inte förordnas som inventeringsförrättare. Efter avslutad inventering ska inventarierapporten godkännas av ansvarig chef. Original skickas till ekonomiavdelningen centralt för fortsatt hantering och kopia av rapporten behålles på respektive avdelning, bibliotek och fakultet.

7.3.7 Investeringsbudget för anläggningstillgångar

Enligt föreskrifterna till kapitalförsörjningsförordningen bör myndigheterna upprätta en långsiktig investeringsplan.

Förvaltningens ekonomiavdelning upprättar anvisningar i samband med höstens budgetarbete som inkluderar investeringsbudget för kommande år. Investeringsbehoven ska inrymmas i den låneram som regleras i regleringsbrevet för myndigheten.

Budgetering av investeringar och motsvarande avskrivningar särskiljs efter typ av finansiering.

7.3.8 Avskrivningar

F r o m 2013 ska avskrivningskostnader för investeringar genomförda 2013 budgeteras av stöd- och kärnverksamheten. Avskrivningarna finansieras på samma sätt som övriga kostnader inom aktuell verksamhet.

Avskrivningar för investeringar genomförda t o m 2012 finansieras via centrala avsättningar på anslag.

7.3.9 Lån i Riksgäldskontoret

Investeringar finansieras med lån i Riksgäldskontoret, RGK. All låneadministration sköts av ekonomiavdelningen centralt. Lån upptas halvårsvis 31 maj och 30 nov för samtliga anskaffningar under perioden.

Låneramen för universitetet beslutas av regeringen för ett budgetår i taget och framgår av regleringsbrevet.

Av ESV:s föreskrifter framgår att tillgångarnas bokförda värde bör i bokslutet inte väsentligt avvika från summan av kvarstående lånebelopp och belastat avistakontot. Amorteringarna bör i princip överensstämma med de sammanlagda årliga avskrivningarna på de tillgångar som lånefinansierats.

7.4 Kontantkassa

Anvisning för hantering av kontanta medel, gäller f r o m 2005-06-20. För att hanteringen skall bli riktig skall följande punkter beaktas:

Betalningssätt

Det finns olika sätt att redovisa pengar vid försäljning. Via faktura, inbetalningskort eller kontantbetalning. Vilket sätt man väljer beror på omständigheterna kring försäljningen, t ex antal, belopp, köpare osv. Kontakta ekonomiavdelningen för råd.

Moms

Material som används i undervisningen är normalt momsfri. Vid försäljning av böcker eller läromedelsersättande material skall däremot moms beräknas vid försäljningen. Det är viktigt att ta reda på om moms skall beräknas på försäljningssumman. Kontakta den person som hanterar ekonomifrågor vid din avdelningen eller ekonomiavdelningen.

Hantering av kontanter

Har man beslutat sig för att ta in kontanter måste dessa hanteras noggrant och skall redovisas till Mittuniversitetets plusgirokonto enligt följande ordning:

1. Kvitto (Gäller i de fall ej kassaapparat används för redovisning)

Mottagaren av kontanter skall skriva någon form av kvitto, rekommenderas att anskaffa kvittensblock. Originalkvitto till kunden, kopia till redovisningen. Kvittot skall undertecknas av den person som mottagit pengarna. Av kvittot skall alltid framgå försäljningsbelopp samt momsbelopp, säljare och köpare samt vad försäljningen avser. Om det gäller försäljning till flera personer, t ex grupp studenter räcker det om det finns en lista med vilka som har betalat, kompletterad med mottagarens underskrift. Kvittokopian eller kvittenslistan skall alltid bifogas när pengarna redovisas till ekonomiavdelningen.

I de fall kassaapparat används lämnas kassakvitto på inslaget belopp till köparen. Kassaapparat används vanligen vid försäljning av profilprodukter och utskrifter men kan också användas för övriga försäljningsintäkter. Kassaapparaten måste programmeras in på de olika varutyperna som är aktuella så att redovisningen skall kunna sammanställas på respektive varutyp samt även moms i förekommande fall. Vid användandet av kassaapparat kan det bli aktuellt att komplettera denna med en hand/växelkassa. Ansökan om hand/växelkassa lämnas till ekonomiavdelningen för utbetalning. Ansökan skall vara påskriven av närmast chef för de personer som ansvarar för redovisning av försäljningsintäkterna.

2. Redovisning

Mottagna kontanter och kvittensblock skall förvaras på ett säkert och betryggande sätt t ex i ett kassaskåp eller annat låsbart skåp till dess redovisning sker till banken och ekonomiavdelningen.

- Vid veckoslut fredag fm tas en veckorapport ut från kassaapparaten. Rapporten skall stämma mot erhållna kontanter som finns i kassan.

- Blanketten ”Kassarapport” fylls i på respektive varutyp. Ansvarig redogörare skriver under rapporten. Finns ev differens mellan veckorapporten och erhållna kontanter så noteras detta på kassarapporten med förklaring till differens.

- Ansvarig redogörare lämnar värdepåsen under fredag fm till vaktmästare som sköter den interna postgången. Viktigt att vaktmästaren kvitterar till sig värdepåsen från redogöraren. En kvittenslista skall finnas hos redogöraren där det skall framgå uppgifter om typ av försändelse, ex värdepåse, exakt innehåll av kontanter, datum för kvittens samt signum av mottagaren av värdepåsen. Mottagande vaktmästare ansvarar därefter att värdepåsen vidarebefordras till banken för insättning på myndighetens inpostgirokonto. I vissa fall ombesörjes transporterna av myndighetens post av externa postbud.

- När originalkvittot från banken återkommer till redogöraren skall originalkvittot klistras på blanketten ”Kassarapport”. Kassarapporten skickas därefter till ekonomiavdelningen på respektive ort som underlag för bokföring av intäkterna när kontoutdrag kommer från postgirot.

- Övriga försäljningsintäkter som ej redovisas via kassaapparat skall redovisas till myndighetens inpostgiro så snart det sammanlagda beloppet för redovisning överstiger 1 000 kr. Detta gäller då de försäljningar som ex sker ute på institutionerna/avdelningarna. Dessa brukar vanligtvis avdelningens egen personal transportera till banken. Underlag med originalkvitto samt uppgift om kontering av erhållna intäkter lämnas omgående till ekonomiavdelningen på respektive ort.

3. Interndebitering profilprodukter

Vid uttag av profilprodukter som ska interndebiteras inom myndigheten skall en skriftlig rekvisition lämnas i de fall värdet av uttaget överstiger 500 kr. Rekvisitionen skall vara påskriven av ansvarig chef som slutligen kommer att bära kostnaden.

7.5 Periodiseringar av kostnader och intäkter

Inledning

För att få en rättvisande redovisning för ett budgetår, i en delårsrapport eller i en månadsuppföljning är det viktigt att samtliga kostnader och intäkter bokförs i den period de avser. I redovisningen finns alltid en viss eftersläpning. En tjänst utförs en period och fakturan kommer i nästa period. För att bokslut och delårsrapporter skall ge en så rättvisande bild som möjligt skapas "boksluts- och delårs- rapportsperioder". Under dessa perioder bokförs fakturor m m som avser det gångna året eller halvåret. Trots dessa "extra" perioder är inte samtliga kostnader och intäkter med. Dessutom betalas vissa kostnader och intäkter i förskott och skall redovisas i en senare period. För att redovisningen skall bli rättvisande bokförs olika typer av periodiseringar. I denna anvisning redovisas:

- förutbetalda kostnader

- upplupna intäkter

- upplupna kostnader

- förutbetalda intäkter

Gemensamt för dessa periodiseringar är att de redovisas under periodiseringsposter i balansräkning och påverkar resultatet.

Förutbetalda kostnader

Med förutbetalda kostnader avses fakturor som bokförs och oftast betalas före den period som kostnaden egentligen avser. Exempel:

- hyror och kostnader för bevakning betalas oftast den siste en månad och avser det kommande kvartalet.

- teleavgifter avser abonnemangs- och samtalsavgifter. Abonnemangsavgifter betalas vanligtvis i förskott

- ersättningar till landstingen för klinisk praktik och vårdhögskoleutbildning

Budgetansvarig skall lämna uppgifter till ekonomiavdelningen om periodiseringsposter avseende förutbetalda kostnader enligt följande:

Bokslut och delårsrapport: Inom budgetåret ska fakturor fördelas på innevarande och kommande period/perioder om fakturabeloppen är högre än 50tkr (exkl moms) för någon av perioderna. Bokföringsexempel redovisa i bilaga 1.

Upplupna intäkter

Med upplupna intäkter avses intäkter som ännu ej bokförts eller inbetalats men som utgör en intäkt för innevarande period eller bokslutsår. Exempel:

- ränteintäkter på räntekontot

- kundfordringar som ännu ej fakturerats

För att resultatet för en viss period skall bli rättvisande göra en beräkning av de upplupna intäkterna. Beräkningen utgår från avtal, prislistor m m.

Bokföringsunderlag skall skickas till ekonomiavdelningen avseende upplupna intäkter enl. följande:

- Bokslut och delårsrapport: upplupna intäkter som uppgår till 50 tkr /exkl. moms) eller mer.

- Inom budgetåret: behandlas på samma sätt inom budgetåret som under bokslut/delårsrapport Bokföringsexempel redovisas i bilaga 2.

Upplupna kostnader

Med upplupna kostnader menas kostnader som avser en period men där fakturan inte inkommit till myndigheten före stängning av perioden. Exempel: konsulttjänster där fakturan inte erhållits förre periodstängning

- andra leverantörsskulder

- förändring av semesterlöneskulden

För att resultatet för en viss period skall bli rättvisande bokförs upplupna kostnader.

Budgetansvarig skall lämna underlag till ekonomiavdelningen om periodiseringsposter avseende upplupna kostnader enl. följande:

- Bokslut och delårsrapport: fakturor som erhållits efter brytdagen (sista dagen för löpande bokföring) och uppgår till 50tkr (exkl. moms). Beräknade kostnader på 50 tkr (exkl. moms) i de fall faktura inte erhållits, beräkningen skall bygga på avtal, kontrakt eller liknande

- Inom budgetåret: behandlas på samma sätt inom budgetåret som under bokslut/delårsrapport Bokföringsexempel redovisas i bilaga 3.

Förutbetalda intäkter

Med förutbetalda intäkter avses intäkter som inbetalats innan varan eller tjänsten har levererats Exempel: en konferensavgift inbetalas i mars och konferensen äger rum i april.

För att resultatet för en viss period skall bli rättvisande bokförs förutbetalda intäkter. Budgetansvarig skall lämna underlag till ekonomiavdelningen om periodiseringsposter ang. förutbetalda intäkter enl. följande:

- Bokslut och delårsrapport: förutbetalda intäkter som uppgår till 50 tkr (exkl. moms) eller mer.

- Inom budgetåret:

samma som under bokslut/delårsrapport

7.6 Utbetalningsorder och attest

Utbetalningsorder

Rektor utser för varje år befattningshavare som är budgetansvariga för Mittuniversitetets organisationsenheter. Förteckning över organisationsenheter, befattningshavare med rätt att beordra utbetalning samt deras ersättare upprättas inför varje budgetår. Förteckningen ska innehålla namnteckningar, signaturprov samt eventuella begränsningar av betalningsuppdraget. Ekonomiavdelningen är ansvarig för kontroll av att namnteckning/signatur överensstämmer med upprättad förteckning.

Budgetansvar innefattar:

- ansvar för att medel för ändamålet finns tillgängliga

- kontroll mot beslut och budget

- befogenheter att fatta anskaffnings-och inköpsbeslut för verksamheten

- befogenheter att beordra utbetalning

- ansvar för att inbetalningar och utbetalningar som rör verksamheten är riktiga

Utbetalningsorder ska tecknas genom egenhändig namnteckning på faktura eller annan bokföringshandling.

Attest

Attest är en bekräftelse av att en faktura eller annan bokföringshandling är riktig i sak och tecknas av tjänsteman som har kännedom om förhållandena. Den som tecknar attest svarar för att

- varor levererats eller tjänster utförts

- fakturan är rätt konterad

- priser och rabatter stämmer med vad som är avtalat

- fakturan är rätt konterad

- uppgift om F-skatt finns på fakturan vid köp av tjänst

- gällande momsregler följts

- uppgift om betalningsmottagare finns på fakturan

- i övrigt överenskomna villkor beaktats

Attest ska tecknas genom egenhändig namnteckning på faktura eller annan bokföringshandling

7.7 Upphandlingspolicy

Länk till hemsida för upphandling och upphandlingssamordning, klicka här.